第四批非银支付机构牌照续展结果出炉,央行再次注销9家支付机构,2家被缩减业务范围。市场支付牌照从最多的270张,减少到246张。

中国的200多家第三方支付机构正在面临严厉整顿,它们中的大多数未来命运难测。

6月26日,第四批非银支付机构牌照续展结果出炉,央行再次注销9家支付机构,2家被缩减业务范围。由此,市场支付牌照从最多的270张,减少到246张。

此外,市场份额也在发生变化。今年一季度,中国第三方移动支付市场交易规模达到18.8万亿,支付宝和财付通两家占据移动支付市场约93%。这意味着,剩余的所有第三方支付公司都在7%市场份额中。

这其中有拉卡拉、易宝支付、联动优势、连连支付、平安壹钱包、百度钱包、京东支付和快钱这些在市场上有些知名度的公司——他们也被称为第三方支付公司中的第二梯队。还有那些业务少甚至无业务,却拥有支付牌照的公司。

支付宝和财付通无可撼动,7%的空间内拥挤不堪,谁能活下去?谁又能活得好?

B端突围

B端突围用易宝支付创始人唐彬的话来说,第三方支付公司除了提供第三方支付服务外,通过支付所产生的实际交易数据,深入了解B端(企业端)需求,提供更多定制化服务才能在市场上走得更远。

连连支付,这家总部位于杭州的移动支付行业排名第四(根据易观智库2017年第一季度数据)的支付公司,正在把业务重心全力转移到B端,加速布局国际业务,转型成为一家以连连支付为主的金融控股集团,并开展与支付相关的大数据风控、前瞻性研究等支付衍生业务。

13年前,连连支付从一种名为“空中充值”的手机充值方式起家,是当时第三方提供话费供应的最大的供应商,经过2011年至2013年的准备期,连连支付逐渐建立起一套风控体系、合规系统,并从2013年正式进入移动支付。

如今,连连支付已经成为市典型的服务企业客户,即B端客户的典型支付公司之一。这家公司服务的B端客户包括优步、京东、360等企业用户,并通过与PayPal等其他国际著名金融机构合作,为包括EBAY、Amazon等国际电商平台上的中国卖家提供跨境收款等服务。

连连支付总裁朱晓松在接受界面新闻采访时曾表示:“连连支付有三个行业定位,首先,我们的核心定位客户是B端用户,其次,战略定位上我们认为移动绝对是未来的发展方向,最后,坚持独立第三方支付机构定位,这个定位可以使一些与互联网巨头旗下子公司形成竞争关系的客户,出于数据保密、安全性等因素也会选择连连支付。”

另一家专业第三方支付机构汇付天下,则起家于航空和基金销售领域的支付解决方案,成为深挖行业机会的代表性第三方支付公司之一。

2006年初创之初,汇付天下在航旅产业链中引入信用支付,为航空公司、机票代理商等提供垫付,提高分销链各个环节资金周转效率,并从每一笔交易中收取支付交易佣金。通过这种独特的商业模式,其在航空支付的市场份额一跃成为业内老大,也收获了“第一桶金”。尝到甜头以后,汇付天下又将这种模式复制拓展到基金、商业流通、数字娱乐领域。

然而从2009年开始,越来越多竞争者开始进入汇付天下开拓出的这片市场中来,并为追求交易量和客户不惜无限压低利润,汇付天下被迫打起价格战。

因此,从2011年起,周晔和他的团队急切地寻求新发展方向。他们当时发现5000-6000万家小微企业还是一块特别大的、没有被开垦过的处女地,因此,汇付天下就以为小微企业提供支付服务作为战略切入点。2013年,汇付天下从单纯的支付公司全面转型为新金融综合服务商。

汇付天下董事长周晔在接受界面新闻专访时表示,“虽然支付宝和微信占据(支付行业)的平原,占据了绝大多数的高频场景,但并不代表这个世界被挖掘完了,依然还有很多新型行业需要去服务。”周晔也认为,支付大量创造客户,带来资金流,当能看到资金流,看到客户的行为,意味着更多的业务机遇时,从支付升级到金融是大势所趋。因此,未来汇付天下将成为“一个支付作为核心产业,同时去架构一个包含财富管理和贷款的新金融的集团”。

目前汇付旗下有信贷公司、财富管理公司,还有金融资产交易中心、科技公司和数据调查公司。

在支付机构的第二梯队,平安壹钱包成为为数不多的服务C端用户为主的支付机构,这家依托于平安集团的支付机构,在2013年被中国平安旗下创新投资基金收购后,2016年与万里通积分整合,后逐渐转型成为平安集团旗下的支付品牌。

据多家第三方智库报告,目前,平安壹钱包成为仅次于支付宝微信之后排列第三位,交易规模总额超过第四、第五名总和。同时,据平安集团官方数据,2016年壹钱包整体交易规模接近3万亿,注册用户超过7000万,月活跃用户接近800万,相较2015年初,两年内交易量翻了将近15倍。

如何看懂平安壹钱包的产品逻辑?背靠近6万亿资产规模、个人客户数近1.31亿的全牌照金融集团——中国平安集团成为平安壹钱包的最大王牌。

中国平安集团内部高管曾透露,平安壹钱包对于集团真正的战略价值在于打通集团内部的“任督二脉”,通过支付体系将平安这个大平台的金融闭环打通,把传统险企庞大的线下获客网络逐步上移,并与多种业务获客渠道做嫁接,多方导流,也将成为平安体系金融向外部场景延伸拓展的利器。

从目前进度看来,壹钱包的插件支付业务已全面服务于平安集团旗下的寿险、陆金所等公司,在平安体系外部,已经与1号店以及一些线上线下平行运营的商城展开合作,以及商业地产项目推进。

平安壹钱包CEO诸寅嘉表示:“我们正逐渐把壹钱包的创新能力和产品通过支付插件输出到多种场景,如电商消费场景、线下购物中心消费场景等,最终构建起整个平安壹钱包的整体能力,高效连接金融和用户场景。”

牌照转让

在外界看来,现存240余家支付机构业务单一和同质化,支付行业需要挤出“泡沫”和“无效供给”。易观智库支付行业分析师王蓬博否定了这种看法。

他表示,“好的支付公司是能够持续在支付领域进行创新,包括与其他金融服务的协同能力、行业场景挖掘能力等,将会持续考验企业的创新能力。第二梯队支付机构在通过深耕垂直行业、积累行业数据和业绩品牌,巩固了自己擅长的领域,也拓展第三方支付的发展空间。因此,不同的支付公司在商业模式上差异很大。”

第三方支付公司有着互联网公司的特征,那就是强者通吃、弱者淘汰。也因此,一些实力和资源均不够的第二、三梯队公司选择出让牌照。

目前,市场上的支付牌照中,除类似联通沃支付、地方国有企业所有的支付公司外,实际可交易的可供全国范围类开展互联网支付业务的牌照约在20个左右。因此,部分第二、三梯队的支付公司,特别是第三梯队支付公司成为牌照交易的重要标的,一些迫切需要自己支付渠道的企业,选择直接收购支付牌照公司,可以省时高效地弥补短板。

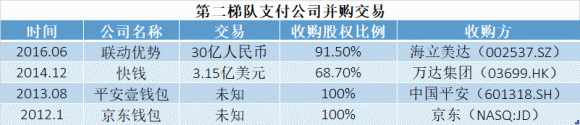

处于第二梯队的8家第三方支付机构,一半已经完成了并购交易。据界面新闻记者不完全统计,近年来,中国第三方支付牌照交易约40起,第三方支付牌照的交易价格从数千万到数十亿元不等。

其中,2012年10月31日,京东获得网银在线100%股权,成为首例牌照收购交易。2016年1月,海立美达(002316.SZ)以30亿价格收购联动优势,成为迄今金额最高的第三方支付公司收购交易。

除此之外,2016年11月,键桥通讯(002316.SZ)以溢价9倍共9.45亿元,收购第三方支付公司点佰趣45%股权;唯品会(NYSE:VIPS)收购浙江贝付(后改名为唯品会支付);2014年,快钱在被万达收购之后,成为万达金融版图中重要的支付入口,进行支付数据、消费金融领域的整合,也是业内著名的收购案例。

电子商务公司,以及开展类似O2O商业模式的互联网公司,成为支付牌照最大的买方。美团点评、京东、唯品会等已经在过去两年内纷纷把第三方支付牌照收入囊中。

“支付作为金融的基础服务,天生有切入其他金融服务的优势。这些公司可以通过第三方支付把自身业务形成一个完整的商业闭环。”王蓬博称,“此外,支付交易所积累的数据具有真实、高频和高质量的特点,可以作为金融交易数据的必要补充,从而丰富数据维度,提供精准营销、客户管理、信用评级和金融产品推广等增值服务。”

在第三方支付的四项经营业务中(互联网支付、移动电话支付、银行卡收单、预付卡业务),互联网支付成为第三方支付机构时下最受重视的业务。据界面新闻记者了解,拥有全国互联网支付业务一项的裸牌照的价格约在4亿-6亿元人民币。

在近期一起第三方支付公司收购案例中,国美控股旗下港股上市公司国美金融科技发布公告,宣布以7.2亿元收购银盈通支付有限公司,价格再次上涨。

王蓬博表示,“一些合规经营的第三方支付牌照价值依然很大,现在牌照价格依然没有见顶。未来,携程旅行、摩拜单车,甚至滴滴等迫切需要支付接口的科技公司都将会是第三方牌照的潜在竞购方。”