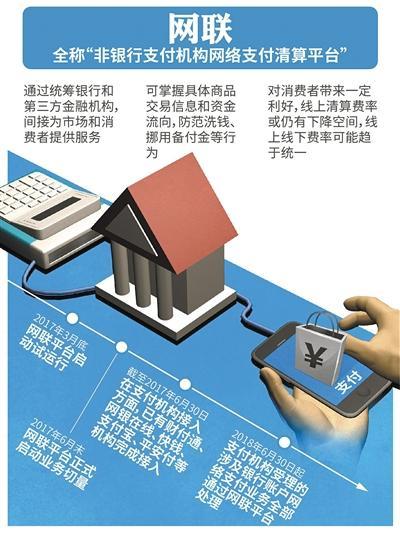

沸沸扬扬的网联平台终于尘埃落定。网联也被称为网络版银联,即非银行支付机构网络支付清算平台,是专门为类支付宝、财付通等非银行第三方支付机构搭建的一个共有的转接清算平台

沸沸扬扬的网联平台终于尘埃落定。网联也被称为网络版银联,即非银行支付机构网络支付清算平台,是专门为类支付宝、财付通等非银行第三方支付机构搭建的一个共有的转接清算平台。

央行近日下发通知——非银行支付机构网络支付业务由直连模式迁移至网联平台处理。通知要求从明年6月30日起,支付机构受理的涉及银行账户的网络支付业务全部通过网联平台集中处理。同时,各银行和支付机构需在2017年10月15日前完成接入网联平台和业务迁移相关准备工作。

这意味着支付宝、微信等非银行支付机构告别了直连银行的模式。这纸命令生效后,他们之间的资金,将全部通过网联这个中转站往来。

网联股东目前有45家机构和公司,根据第1期股东出资比例,央行下属7家机构共计持股37%,成为第一大股东;第三方支付平台支付宝和财付通分别持股9.61%。网联建成后将一头对接115家持牌非银行第三方支付机构,一头对接近300家商业银行。

早前,支付宝方面回应,他们已经在8月7日正式向网联平台切量。腾讯财付通则在6月30日开始切量,成为首家参与切量的第三方支付机构。所谓切量,是指支付平台开始转接清算一般用户实际交易场景的网络支付业务。另外,支付宝也表示,未来将一如既往响应央行政策,积极配合监管部门推动行业健康发展,推动无现金社会的建设进程。

扫清第三方支付的监管盲区

中央财经大学金融学院教授、中央支付清算协会互联网金融专家委员会成员郭田勇指出,目前国内有200多家支付机构,各自形成一块业务闭环,比如支付宝、财付通等,相互之间没有打通,成立网联,有利于央行统一掌控支付信息,对第三方支付业务进行监督和指导。

伴随移动支付时代的到来,第三方支付发展迅速,支付宝和微信两大巨头共同占据了第三方移动支付90%以上的市场份额。他们绕开银联,直联超过200家银行。其中复杂的关联关系像一张密不透风的网,直联这种模式在监管机构看来有一些潜在的风险和问题,随着国家对互联网金融风险隐患的重视,央行下决心要成立网联,切断银行的直联模式。作为非银行支付机构网络支付清算平台,网联建成后将一头对接115家持牌非银行第三方支付机构,一头对接近300家商业银行。

在中央财经大学欧阳日辉教授看来:“网联的建立和运营,可以促进我国第三方支付和移动支付的规范、健康和安全发展,对我国金融生态系统的完善具有里程碑的意义。对消费者使用第三方支付平台不会产生影响。”

苏宁金融研究院互联网金融中心主任薛洪言在接受访问时表示,网联成立后,在第三方支付机构和银行之间建立了一道“墙”,任何第三方支付机构必须通过与网联对接才能接入银行,形成“四方模式”。第三方支付机构线上支付的相关数据都将被网联掌握,央行通过网联就可以掌握资金交易数据,实现透明化监管。

网联系统稳定性有待检验

对于支付宝等巨头来说,备付金由网联统一托管减少了他们的隐性收入,创新业务模式和盈利方式才能维持既有地位。而对于广大的中小型第三方支付平台而言,他们可以以较低的成本接入网联平台,而无需付费对接多家银行,获得了和巨头同场竞技的机会。薛洪言直言网联的成立给中小支付机构带来好处,“在这么一个新阶段,中小支付机构可以节省一些系统建设的成本,不用跟银行谈判,可以把心思更多花在产品设计客户服务上”。但尽管如此,大型第三方支付机构拥有更多客户、场景和交易量,仍旧会占据优势。

不过,据了解,网联平台的目标容量是每秒处理12万笔的平稳运行能力,峰值期的目标是每秒18万笔。由于采取的是分布式技术,网联未来的容量还具备水平扩展能力,以解决不断增长的在线支付吞吐量。第三方支付机构接入网联后,不仅支付宝之后还有更多的机构接入,这背后需要依靠强大的技术能力做支撑。网联还是新生婴儿,未来能否经受某一时段海量的支付交易处理的考验,成为市场的关注点。

据浙江大学计算机科学与技术学院孙建伶教授介绍,在2016年的“双11”,淘宝高峰期并发度是每秒钟17.5万订单量,支付宝支付业务峰值达每秒8.4万笔,2017年春节微信红包在除夕零点每秒收发达到76万个,而与之相比,传统银行几千几万的并发量已经算很高,支付业务峰值最多也只有每秒3万笔。因此,网联平台还面临“双11”和春节微信红包等巨量资金往来的考验。

郭田勇也强调网联要做好业务准备,比如系统信息容纳量、运算速度等。

一位不愿透露姓名的业内人士告诉科技日报记者:网联平台的成立说明国家已经看到了个人支付、结算过程中巨大数据量的潜在可能性和风险,此举将市场上分散的第三方支付统一到一个平台,将其数据流量全部汇总而非任其直接对接银行,这对于金融安全意义很大——过去数据集中在少数“寡头”手中,监管机构无法获取数据情况,资金的流向长期游离于监督之外,为洗钱、套现获利等非正常金融行为提供了可乘之机。

通过网联平台,央行不仅可以对第三方支付平台实现全景式监管,规避金融风险。另一方面,通过从支付宝、财付通等机构取得数据的控制权,可以进行统一的数据挖掘和分析,避免大型机构的数据垄断,优化数据资源的开发利用,甚至为未来建立更全面、更权威的国人征信系统,打下坚实的数据基础。