从6月开始的P2P行业爆雷潮至7月走向高潮,P2P平台爆雷数量再创新高。7月,超过200家P2P平台出现提现困难、跑路、清盘等情况。

拿什么拯救你,P2P?

这恐怕是所有牵涉者的心声。乱麻之下,从管理者到从业者再到投资者无一不被缠绕其中。

作为舶来品,P2P在中国的发展可谓曲折。经过几番爆雷潮,打着P2P幌子的“庞氏骗局”少了,但大大小小的违规现象依然存在。今年夏天,集中的雷潮又将其带到了漩涡之中。

至暗时刻,P2P波及实业

不少媒体将刚刚过去的7月称为P2P的“至暗时刻”。

从6月开始的P2P行业爆雷潮至7月走向高潮,P2P平台爆雷数量再创新高。7月,超过200家P2P平台出现提现困难、跑路、清盘等情况。

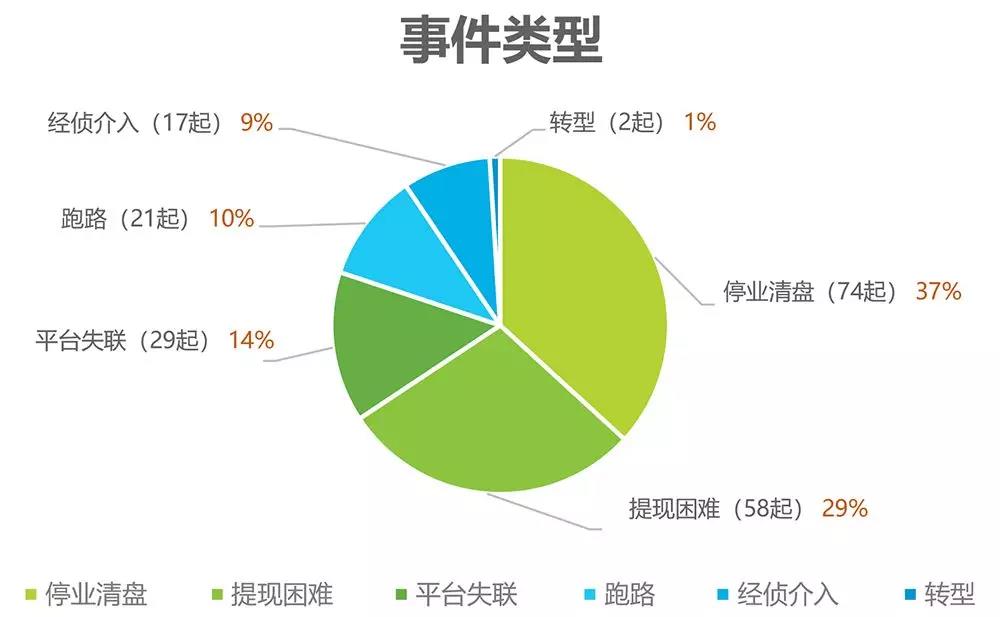

艾瑞网综合网贷之家、网贷天眼、贷罗盘等平台数据,整理筛选了7月以来出事的P2P平台。其中,清盘停业74家,提现困难58家,平台失联29家,跑路21家,经侦介入17家,转型2家。出事的平台中,不仅有民营系,更有不少国资参股、控股平台,其中,民营系132家,国资控股、参股平台32家。浙江、上海、广东、北京成为雷潮重灾区。

受“雷潮”影响,成千上万人成了“金融难民”。网贷之家报告显示,截至2018年7月底,问题平台历史累计涉及的投资人数约为111.9万人(不考虑去重情况),占总投资人数的比例约为6.2%,涉及贷款余额约为777.6亿元。

此外,这股“雷潮”还波及到了实业。

8月1日晚间,邻家便利店突然关门。邻里家(北京)商贸有限公司(邻家便利店主体)向供应商发出告知函,称公司将于8月1日起停止总部各项业务,并陆续停止门店营业。对于关停原因,邻家方面在告知函中表示,唯一出资方受到上海警方调查,导致该公司银户账户被冻结。

邻家便利店最大的投资方正是知名P2P平台善林金融。此前,上海市公安局官方微博发布消息,涉嫌非法吸收公众存款的善林金融法定代表人周伯云等8人被批捕。当时就有对于“邻家便利店是否会受到影响”的担忧。如今看来,邻家终究没能摆脱影响。

就在同一日,北京尚品国际旅行社有限公司也被爆出拖欠员工百万薪资、资金链出现问题、突然倒闭的消息。有消息称,或因与其关系密切的春晓资本在P2P领域投资失利有关。

8月2日,极路由创始人王楚云发布公开信称,极路由现金流出现断裂,核心销售渠道被迫阻断,具体经营状况面临重大危机。

极路由的困境也和P2P有关。按照王楚云的说法,正是极路由的合作方i财富因“非法吸收公众存款案”在6月21日被立案,并出现兑付困难,再加上京东下架所有金融类产品,导致了极路由的资金链彻底崩坏。

十年发展,行业依然难厘清

2007年中国首个网贷平台拍拍贷上线。2010年后,网贷平台的数量从早期20家左右增加到240家。彼时,网贷尚处于新行业,投资者还不多。

2013年,余额宝诞生,一年后中国互联网金融的理财端突然开始爆发。根据网贷之家的数据统计,在2014年初P2P运营平台数量只有657家,贷款余额只有不到309亿,但到了14年底,运营平台数量激增到2290家,贷款余额突破1000亿规模。15年P2P机构数量继续快速增加,最高峰时曾有接近3500家平台运营,P2P贷款余额则一路走高,并在17年年中突破万亿关口。

有业内人士曾回忆当时的行业状态:“三五个人一凑,就能成立一家互联网借贷公司。”

野蛮生长的同时,P2P行业也经历了几轮洗牌。2013年10月,国内的P2P网贷行业迎来行业的第一次洗牌,彼时大量的网贷平台跑路、倒闭。有媒体描述,当时很多公司给投资人的利率高达30%,采用高返利方式吸引投资者,自带“庞氏骗局”特点,骗钱最快的公司早上成立,下午跑路。

2015年下半年,P2P网贷行业又爆发了迄今为止最大规模的一次倒闭潮,期间超过1000多家平台倒闭。其中一家名为“e租宝”的互联网金融平台因涉嫌非法集资被查封,涉及人数90万,涉案金额高达745.11亿元。

如今,P2P行业再次洗牌。两个月,挤爆三百多个平台,投之家、牛板金等知名网贷平台也在此次雷潮被引爆。

两三年一雷潮的P2P,不能不反思其问题。

国内P2P平台长期缺乏监管,业务存在很多不规范的地方,自融、期限错配以及资金池成为常见的经营方式,有些干脆没有真实业务,只是打着网贷的幌子进行敛财。事实上,P2P发展过程中不断伴随着问题平台的涌出,截止到目前,P2P累计问题平台数量已经超过运营平台数量。近期出现问题的平台也有不少被定性为非法集资、涉嫌自融;还有部分平台本身产品不合规,自身风控能力又差,坏账率高企,一旦有集中兑付需求,就很容易爆雷。

痛过之后,监管之路再引关注

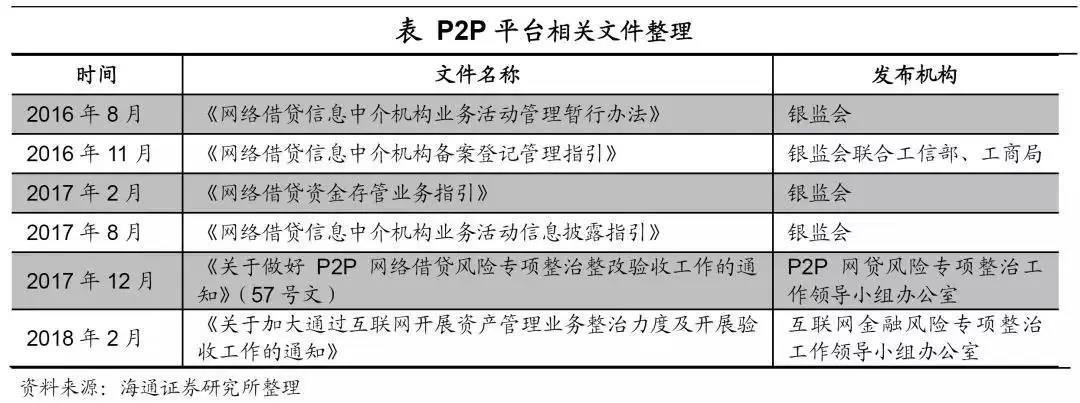

从2015年年底开始,有关部门开始着手制定网贷管理规范;征求意见用了一个月,研判调整又用了七个月。2016年8月25日,《网络借贷信息中介机构业务活动管理暂行办法》的定稿,对外发布了。从2016年开始,P2P行业正式进入监管轨道,业内的共识是2016年是行业“监管元年”。

2017年2月银监会发布《网络借贷资金存管业务指引》,同年8月出台《网络借贷信息中介机构业务活动信息披露指引》,再结合此前银监会联合工信部、工商局在2016年11月发布的《网络借贷信息中介机构备案登记管理指引》,网贷行业银行存管、备案、信息披露三大主要合规政策悉数落地,并与2016年8月24日发布的《网络借贷信息中介机构业务活动管理暂行办法》共同组成网贷行业“1+3”制度体系。

去年12月,P2P网贷风险专项整治工作领导小组办公室向各地P2P整治联合工作办公室下发了《关于做好P2P网络借贷风险专项整治整改验收工作的通知》(57号文),要求各地在2018年4月底之前完成辖内主要P2P机构的备案登记工作、6月底之前全部完成;并对债权转让、风险备付金、资金存管等关键性问题作出进一步解释说明。

不过,由于此次P2P平台集中爆雷,P2P机构的备案工作延期。央行发文称,P2P网络借贷和网络小贷领域清理整顿完成时间延期1到2年。随后财新报道称,网贷行业整顿估计会延长至2019年6月。

美国P2P,门槛高、征信体系成熟

对于P2P行业的监管难题,有媒体对比了美国P2P行业的监管措施。

美国在P2P行业的治理上,具有高门槛高标准监管、市场化的征信体系等特征。

美国要求P2P公司将其发标作为证券登记,接受《1933证券法》的监管,当P2P机构运用投资人的资金向借款人放贷,被视为证券销售。在北美地区,任何证券销售都需要经纪人执照,并向SEC注册。

在美国,向证券交易委员会注册,需要大量的证明文件和相关费用,P2P机构必须在定期的报告中披露发行情况,投资人可以及时了解到P2P机构的运作情况。

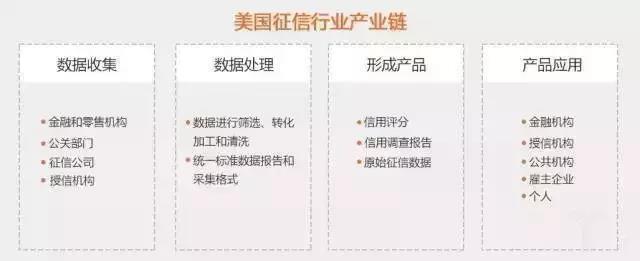

此外,美国拥有相对完善的征信体系。

据了解,美国征信体系分为机构征信和个人征信。机构征信还包括资本市场信用和普通企业信用,资本市场信用机构有Standard and Poor’s(标准普尔)、Moody’s(穆迪)、Fitch(惠誉),普通企业信用机构有Dun&Bradstreet(邓白氏)。

而在个人征信行业,则有Experian(益博睿)、Equifax(艾可菲)、Trans Union(全联)等核心机构。这三大个人征信巨头已经完成了美国成年人口的全覆盖。

另外美国利用FICO评分系统建立个人信用统一量化标准。FICO模型由五部分组成,包括用户付款记录、信用账户数、信用历史期限、新开账户和已用信用产品,各部分在计算评分中分别占比35%、30%、15%、10%、10%。

美国的P2P投资者会根据FICO信用分数自主选择投资对象,FICO分数等级越高,风险越小同时收益越低,平台对投资活动不进行担保。钱走向很透明,而且项目真实可靠,可以用统一信用分数来衡量。

总结

中国P2P行业,目前在这些方面都没有形成成熟完善的体系。由于市场情况不同,尚面临一些复杂的情况。

与美国相比,中国的互联网金融行业规模更大,在一些技术领域比如支付处置能力等也更领先。而美国的监管框架,一方面消除了金融科技领域的一些潜在风险,另一方面也极大地限制了这个行业发展的空间。

另一方面,对于互联网金融要实行牌照监管的建议,无论在业界还是在监管部门都有些不同的声音。业界的担忧是如果按照传统的方式来管理互联网金融行业,创新也就无从谈起。监管部门则担心根本没有足够的资源来监管每一家互联网金融公司。政府可能需要大幅度增加监管部门的编制和经费,而监管部门也需要有条件支持金融创新。

因而,中国的网贷监管之路目前面临情况还较复杂,不过,痛过之后,促进行业规范的脚步可能会走得更快。