三、盈利可期:线上平台发力,全品类毛利率提升

在近几年零售巨头的割据战中,京东攻势凶猛,从3C、数码、家电扩展到快消品、服装等品类,初步实现全品类覆盖,Non-GAAP从2016下半年开

三、盈利可期:线上平台发力,全品类毛利率提升

在近几年零售巨头的割据战中,京东攻势凶猛,从3C、数码、家电扩展到快消品、服装等品类,初步实现全品类覆盖,Non-GAAP从2016下半年开始转正,正式实现盈利。苏宁实现盈利主要依靠提升毛利率,预计毛利率提升主要来自两方面调整:

● 调整产品结构,提升商品毛利率。苏宁收入仍以家电产品为主,包括高毛利(小家电、冰洗、空调)和低毛利(通讯数码)两大类。苏宁将全面提升各品类商品的利润率,通过定制、包销、增值服务等方式,深度绑定供应商,从采购端和价格端提升利润空间。同时品类扩容,引入新奇特、智能智慧等高利润的商品提高整体毛利率。

● 力推线上业务增长,通过“线下门店+阿里”引流,强化平台效应。反观京东的盈利历程,毛利率提升主要来自于平台业务占比的提升。京东自营业务毛利率始终趋于稳定,其战略是在用户、GMV快速增长的过程中不断通过良好的体验为平台凝结竞争力。2015年京东平台业务GMV占比提升至41%,高毛利的平台业务带动京东在2016年正式转盈。

苏宁2016年平台GMV不到200亿元,与京东2016年平台GMV2859亿元仍有较大差距。苏宁的战略将是深化与阿里的合作进行高效低成本的引流,同时将线下门店作为流量入口。预计2017年线上业务整体亏损率将从5-6%收窄至3-4%,线上亏损从约40亿收窄至约30亿。

1、深度绑定供应商,定制包销、优化服务提升采购端毛利率

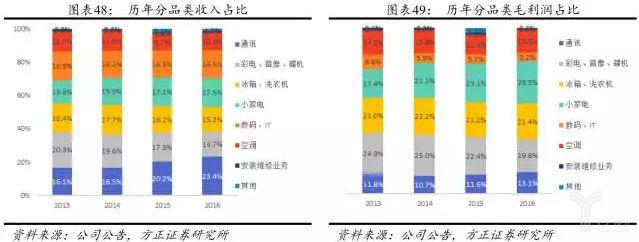

当前苏宁收入主要来自于家电、数码产品,各品类收入占比分别为通讯(23%)、小家电(18%)、黑电(15%)、冰洗(15%)、数码(17%)、空调(11%)。其中利润占比较高的品类是小家电、黑电、冰洗、空调,是苏宁最具竞争优势的拳头品类,且小家电、冰洗的毛利润占比仍在逐渐提升。

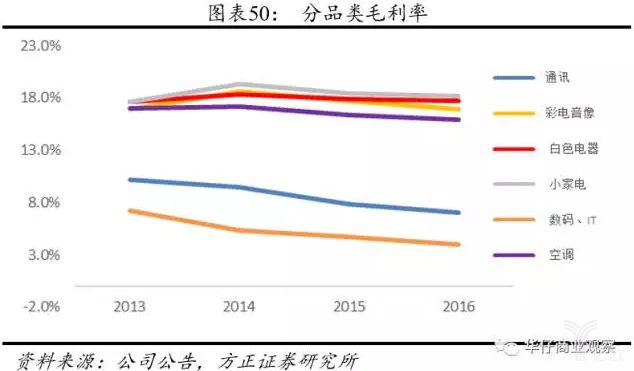

各品类毛利率情况和变化:2016年苏宁毛利率较高的品类分别为小家电(毛利率18.2%)、冰洗(17.7%)、彩电音像(16.9%)、空调(16%);而通讯、数码产品毛利率低,2016年降至8%以下,收入占比40%。

毛利率水平主要取决于品类属性和渠道议价能力。苏宁作为渠道商,通过向供应商收取佣金扣点来取得收入。其中冰洗、空调、黑电等品类单价高,消费者倾向于在实体店看货,此外装配亦需要实体门店和渠道商进行支持,因此苏宁可从上述品类取得较高的扣点率,毛利率较高。

而电子产品的客单价相对较低,上游品牌商议价能力强,各渠道产品高度同质化,因此毛利率薄。受京东等竞争对手冲击,苏宁近年来电子产品的毛利率有所降低,但大小家电的核心优势得到保持和强化。

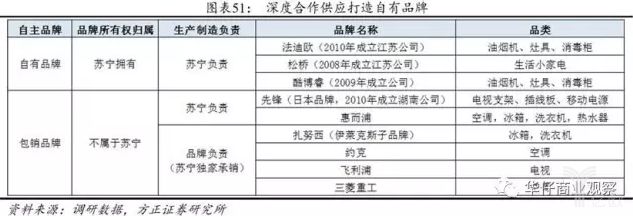

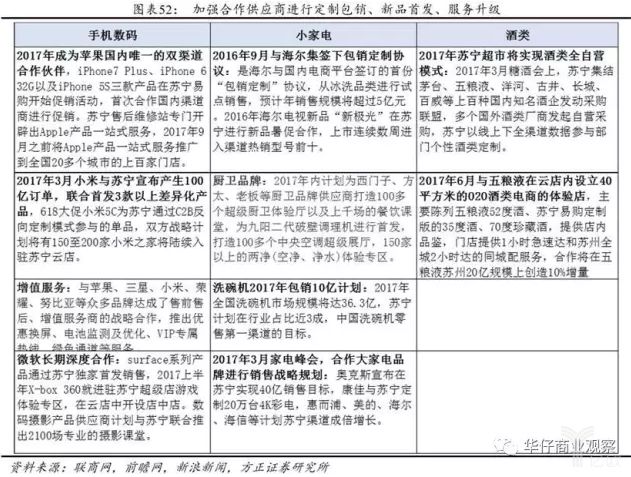

深度合作供应商,从采购端提升利润率。品类差异化、取得独家授权是连锁零售提升利润率的重要策略,苏宁是国内较早打造自有品牌的连锁零售商。早年通过定制包销、OEM等方式整合了大量欧洲、日本的优质厨卫、家电大牌,部分产品为中国区的独家代理,部分取得品牌并深入生产制造环节。

当前苏宁在厨卫、小家电、彩电、冰洗、空调都建立了自有品牌,包括惠而浦、法迪欧、松桥、酷博睿、先锋、扎西努、约克、飞利浦、三菱重工等。

近年来苏宁强化和供应商的利益绑定,通过定制包销、提供增值服务的方式提升采购规模,提高毛利率。电子产品:主要通过增值服务、正品保障强化和供应商合作关系,2016年苏宁正式成为苹果、小米品牌的唯一双渠道供应商,取得了电子品牌部分新品的独家产品销售权。

厨卫冰洗、小家电品类:利用线下门店的展厅价值,为品牌打造“店中店”。2016年苏宁和大量供应商签订了包销定制协议,尤其是在洗碗机等消费升级小家电品类中发力,和品牌商制定销售计划,成为最具规模优势的重量级渠道。

超市品类:苏宁从2017年起开始发起采购联盟,深度合作茅台、五粮液等知名酒企进行自营直采,并参与个性酒类定制。

2、线上目标:平台业务大力控亏,保持自营业务高速增长

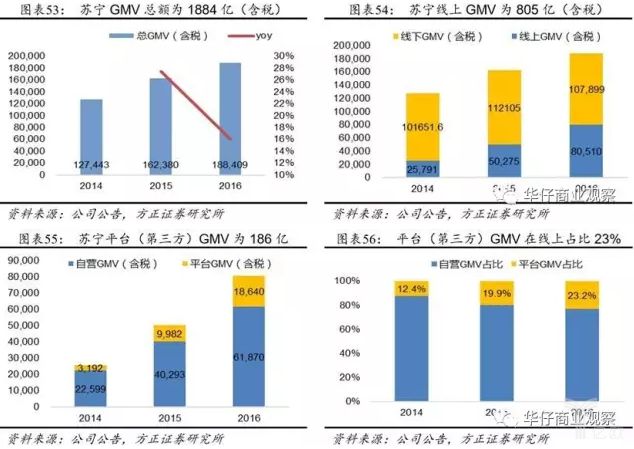

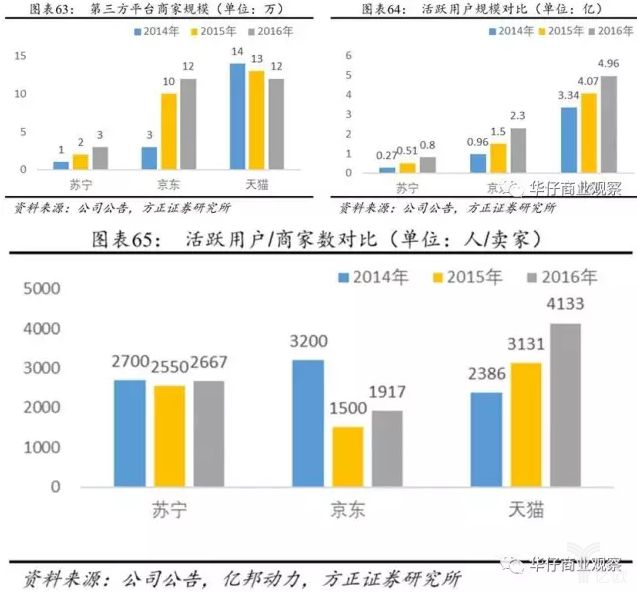

当前苏宁线上交易仍以自营为主,第三方平台的GMV、用户、卖家规模都较小。2016年苏宁GMV总额为1884亿元(含税),其中线上GMV为805亿元,线上自营GMV为618亿,而第三方GMV仅为186亿元,在线上GMV的占比仅为23%。当前中国网购B2C市场中,天猫、京东的马太效应日渐强化,苏宁平台业务的规模效应还未体现,对平台商户进行返佣补贴,暂不贡献收入和利润。

京东2016年实现GMV总额6582亿元,其中自营业务3723亿元,平台业务2859亿元。京东平台业务GMV占比不断提升,2011年占比不到10%,而当前占比应超过40%,第三方流量聚集带来马太效应,是京东GMV连续数年保持40%以上增长的原因。

京东收入和GMV关系:京东自营收入3723亿元,自营业务货币化率为64%(收入/GMV=64%),其中差项主要来自于18%所得税及部分退换货。平台收入224亿元,平台GMV货币化率约为8.7%,近年来在7-9%之间调整,基本上和京东平台向商家收取的扣点费率接近。

平台扣点率对比:平台扣点率对电商盈利能力有重要的影响意义,京东当前扣点率比苏宁高2-3个百分点,是行业内最高水平。此外苏宁当前对平台商户进行返佣补贴,相当于不收取扣点。京东为平台商家提供FBP、SOP两种扣点方案。

FBP模式下,供应商发货到京东TC仓库,此后仓储、配送、客服均由京东来操作,商家享受京东自营产品所有服务,FBP模式主要服务于知名大型品牌,因此京东在扣点上给予了较多优惠。SOP模式下,京东为商家提供独立操作的后台,商品可以不进入京东仓库,但订单产生后12小时内发货,并由商家来承担所有的服务相关费用,是京东平台的主要利润来源。

扣点率的高低直接影响平台业务的盈利能力,其主要取决于用户规模和卖家数量。用户规模越大卖家支付意愿越强。此外卖家过多会使平台效率偏低,当前天猫用户4.9亿,平台卖家超10万;京东用户规模2.3亿人,平台卖家12万,单卖家对应的用户数显著少于天猫。京东相对于天猫的优势在于通过自建物流等战略保障了服务体验,向平台商家收取的较高的扣点率。

苏宁当前用户规模接近1亿,扣点率在4-6%居多,考虑返佣补贴后扣点率仍非常低。从竞争格局来看,阿里、京东均处在梳理平台生态的阶段,着力于提升服务品质而淡化价格竞争,未来行业整体的扣点率将保持平稳甚至略有上升。苏宁平台经营商的战略将是强化和阿里的合作,同时在选品和定位上探索差异化,平台扣点率(或毛利率)均有提升的可能性。

总结京东和苏宁的线上业务发展,线上交易总额超越500亿是第一个拐点,实现经营性现金流转正。苏宁2015年GMV达到502亿,当年首次实现经营性现金流转正;京东2012年线上GMV达到733亿元,当年首次实现经营性现金流转正。

平台GMV规模放量是第二个重要拐点。从京东的轨迹来看,平台GMV占比提升至接近50%实现了盈利。京东的战略是不断提升自营业务的品质和价格优势,毛利率始终稳定在较低水平。在盈亏平衡/现金流充裕的条件下,不断对供应链进行投入,以强化服务体验和商品质量,把GMV快速增长作为第一目标,平台核心竞争力凝聚、规模放量是实现盈利的途径。京东活跃用户快速增长至2.3亿,同时活跃用户订单贡献不断增长——人均年化订单数从2013年的6.8单/人增长至当前7.8单/人,单活跃用户购买商品件数从16.6单增长超过21。

对于苏宁来说,其服务水平和商品质量在国内零售行业中均处于一流水平,未来同样有提高扣点率的实力,前提是平台业务规模能够获得更多的流量,通过外部引流、促销活动等战略实现市占率的提升。

3、战略合作阿里:融汇流量,赋能行业,引领新零售革命

虽然苏宁平台GMV和京东存在差距,但作为全渠道零售商,苏宁线下近1600家门店为线上引流,此外战略合作阿里,双巨头流量打通后亦将产生流量协同效应。

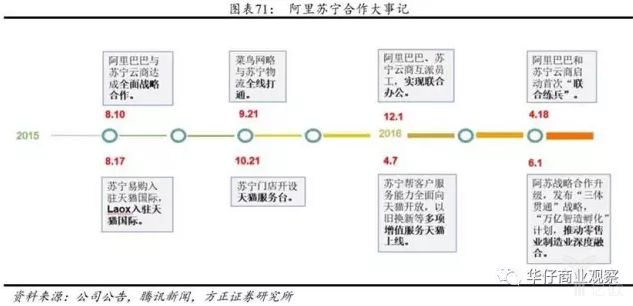

2015年8月10日,苏宁与阿里达成重要的合作联盟。阿里以283亿元战略投资苏宁,占苏宁当前股本比重19.9%,对应成本为为15.3元/股。同时苏宁以81.51美元/股价格认购阿里新发股份2780万股,占发行后阿里总股本的1.09%,以当期汇率换算,苏宁入股阿里总额为141亿元。截至本报告日苏宁所持阿里股份价值约为281亿元,累积浮盈140亿元。

苏宁阿里的战略合作框架,主要包括3方面内容:

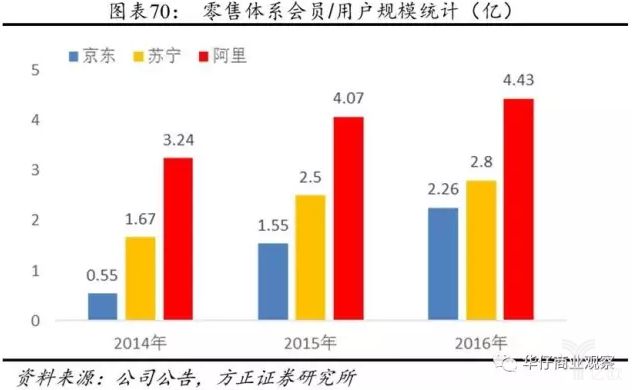

● 平台交互引流,合资成立猫宁公司达成采购联盟。目前苏宁易购旗舰店、LAOX相继入驻天猫国际。阿里4.3亿活跃用户+苏宁2.8亿用户交汇,成为国内用户规模最大的平台联盟,对比京东当前用户规模在2.3亿更具流量优势。当前苏宁易购的天猫旗舰店已经能够实现盈利,得益于阿里的流量成本非常低。苏宁将继续挖掘阿里的引流潜力,预计天猫苏宁易购店GMV增速高于苏宁自建平台的流量增速。

除流量共享外,双方将在部分品类进行供应链整合,凝结规模采购的优势。2016年10月双方共同出资10亿元设立猫宁电商,苏宁出资占比51%。猫宁在2017年6月发布“百亿超新星计划”,阿里苏宁线上手机品类将完全进行联合采购,供应商向猫宁而非两个平台供货,2017年猫宁将孵化出10个年销十亿的“超新星”手机品牌。

● 苏宁物流接入菜鸟,向天猫商家开放。苏宁当前拥有580万平方米仓库,8大自动配送中心仓库、1600家门店、3000多家配送站点(含天天快递)。双方后台物流数据全面打通,实现了信息共享、资源效用最大化。苏宁的物流配送品质和顺丰相当,在当前时点对菜鸟有重要的意义。

目前苏宁帮客服务对阿里商家开放,弥补阿里在家电安装配送商体验欠佳的短板,天天快递开始接收菜鸟裹裹在部分地区的阿里订单。未来可以展望阿里将把数码电子产品、黄金珠宝等贵品配送交给苏宁物流完成。

● 门店共享和O2O业务合作。苏宁线下拥有1500余家实体门店,未来或将成为线上巨头的展厅。在互联网线上流量红利消退,增速放缓的大趋势下,线下门店的价值再次凸显。目前双方已经在北京、上海、广州、深圳、杭州、南京等六个城市实现半日达,并实现了门店自提、最近门店送货等多项服务,提供了“苏宁天猫综合服务台”“小家电30天无忧退货”“180天以换代修”“上门以旧换新”等超过十项创新性服务体验。

未来双方的合作领域将继续向大数据、物联网、移动应用、金融支付等手产品延伸。

四、物流重估:重资产入局,社会化收入成为增长新引擎

苏宁近年来大力布局物流、金融,目标是打造互联网时期全行业所需的“零售云”,最终将物流、金融集团向行业对外开放。苏宁物流以服务供应商、菜鸟网络为重点,提供包括合同物流、仓储代运营、仓配一体、供应链金融、仓储租赁等多元化的服务产品,根据苏宁过去五个季度的公开信息,2016Q1-2016Q4,社会化物流累积同比增速分别为192%、154%、411%、320%。

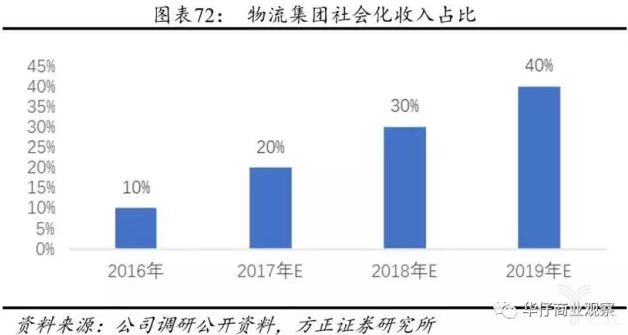

2016年已经有1000多家企业接入了苏宁物流云系统,苏宁物流集团的收入规模已经约为30亿元,且仍在快速增长,预计到2019年物流集团将有近40%的比例对外开放,成为独立盈利的部门。

对苏宁物流资产估值的需从两个维度思考:

● 物流资产运营总价值*社会化率。结论:保守估计到2019年苏宁仓库近600万方高标准仓储中,若有50%的物流资产对外开放,假设租金为400元/年/平方米,社会化物流租金年收入将达到9-10亿元,并保守估计单位租金按照每年3%的水平增长。参考行业平均水平按NOI进行估值,采用20%毛利率,5.5%资本化率,运营价值和租金价值相当,物流资产运营总价值超过100亿。

● 资本盘活价值,社会化部分估值约100亿。以2016年创新资产证券化的5个仓库价格为参考,苏宁以16亿元将6个优质物流仓库出售给第三方公司(中信基石),交易对应仓储资产交易约为为1万元/平方米。

结论:苏宁350万平方米自有仓库的资产价值保守估计在300亿以上,其中60%支持自身运营,社会化40%部分的资产价值超100亿。

1、物流价值重估1:物流资产梳理及资本盘活价值

在一线城市物流仓储资源紧缺、租金率上涨的大背景下,苏宁加快对物流资产的战略布局。截至2016年末在全国建设了580万平方米的物流仓储面积,是国内电商中物流资产规模最大的零售企业,其中自有仓库面积350万品方米。京东自有仓储面积为80万平方米,丰厚的自有高标准仓库将为苏宁带来一定成本优势。

总结苏宁从2004年来在物流资产上的投入,通过公开募集资金投入的部分已投入金额为48亿,对应计划的完成后的投资总额为131亿元。加上收购天天快递27亿元,预计苏宁近13年来在物流资产上的投入总额将接近160亿元。主要用于建设物流平台、物流中心、自动化物流建设等项目等。未来三年苏宁将使用募集资金继续投入物流资产建设。

2016年5月苏宁将6处自有供应链仓储物业进行售后返租(资产证券化),开启国内供应链仓储物流资产证券化先河。交易方案中,苏宁将成都、无锡、包头、青岛胶宁、南昌、广州6地优质仓储以16.5亿元价格转让给中信金石基金管理公司的相关方拟发起设立的资产支持专项计划,此后苏宁及子公司将以市场化价格租用6处仓库用于运营。

苏宁的物流资产开发和盘活方案,开辟了“物流仓储地产开发——物流仓储地产运营——基金运作”的新思路,帮助苏宁盘活大量资金,实现轻资产、高周转的物流资产开发模式,继续推动公司供应链仓储规模的快速扩张。从增值率来看,6处仓储物业开发成(资产原值)为13.9亿元(对应面积15万方),交易为苏宁实现3亿元税后金利益。

以资产证券化方案进行参考,苏宁自有350万方物流资产盘活价值在300亿以上。

2、物流价值重估2:接入菜鸟,社会化物流收入高速增长

探讨苏宁物流的资产价值仅提供估值参考,苏宁的在过去9年在物流体系上持续投入,建立了国内最为优质、高效的物流体系,为苏宁自身、菜鸟网络、外部企业提供了可能是业内最佳的服务解决方案和优质的体验。

我们认为苏宁物流集团值得作为一家优秀的物流公司给予估值,物流集团一部分支持内部运营,另一部分社会化对外运营。社会化部分的运营价值在苏宁零售业务基础上予以附加估值。

截至2016年末,苏宁物流网络覆盖全国352个地级城市、2805个区县城市,在全国114个城市提供“送装一体”,“次日达”、“半日达”、“急速达”配送服务。2016年末苏宁以27亿元收购天天后,双方在仓储、干线、末端网络等方面整合资源,提高配送效率,降低运营成本。形成了更加完善的三层物流网络体系:

一级体系:2016年末苏宁合计投入运营7个自动化拣选中心(此外3个在建)、32个区域配送中心(此外15个在建)。兰州、南宁物流区域配送中心投入运营,仓储自动化、智能化建设方面取得突破性进展,南京雨花自动化拣选中心建成投入运营;

二级体系:336个城市中转站,对比京东2016年末城市仓库256个,城市仓库布局更为密集;

三级体系:2016年苏宁完成收购天天快递70%股权交易,将10000家配送网点接入自身体系后,苏宁配送站点增加约17000个。同年京东共有6906个配送站和2656个市县分拣站。

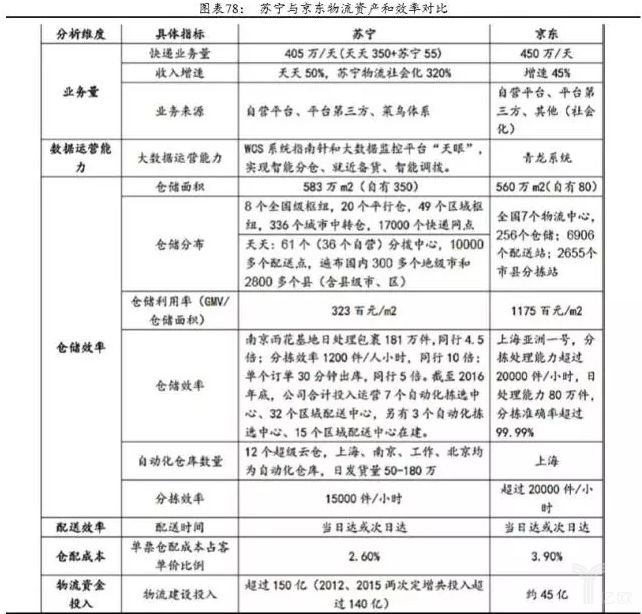

苏宁当前物流利用率和京东仍有差距,从每平方米仓储面积年交易额来比较,京东为11.8万元/平,苏宁为3.2万元/平,主要因自身业务量相对较小,规模效应仍未呈现。若考虑充分运营下的价值,苏宁当前在物流上布局比京东更加完善,从几个维度比较苏宁和京东的物流能力:

业务量:苏宁自身日单量仅为55万左右,接入天天后日单量在405万左右,京东当前为450万单。从增速来看,苏宁物流收入规模正在以翻倍增长,天天增速为50%。京东体系内GMV增速在45%左右,基本和物流业务收入增速匹配。考虑阿里苏宁的战略合作关系,若菜鸟未来把阿里体系内更多物流订单向苏宁倾斜,苏宁的电商物流订单有望获得快速成长。

仓储效率和数据运营能力:双方依托大数据系统建立了良好的智能物流体系。京东上海亚洲一号、苏宁云仓均实现了效率远超同行的智能分拣能力,仓库日发货量均能达到80万,保障当日或次日达。当前苏宁有8个云仓,并有3个在建。苏宁雄厚的资金优势和轻资产运营方式,使其在中心仓库上的布局比京东更加超前。

仓配成本:比较每单仓配成本占客单价比例,苏宁最新仓配成本费率为2.6%,而京东履单成本为3.9%。(订单履行费差异跟品类结构也有一定关系)。

3、快递行业格局:增速趋缓,市场集中度提升

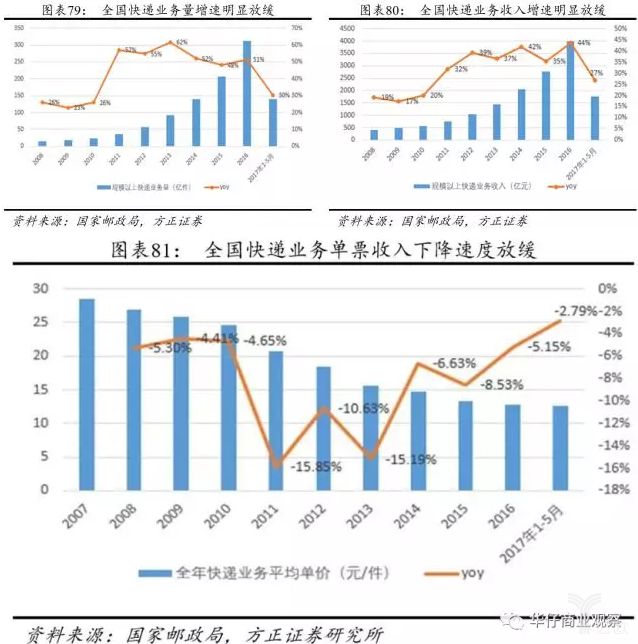

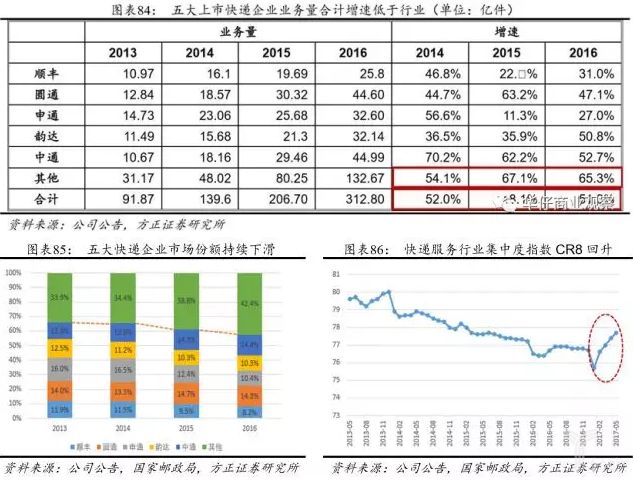

我国快递行业已经进入存量市场竞争阶段,业务量显著放缓,增速出现趋势性回落。2017年1-5月,全国快递服务企业业务量累计完成139亿件,同比增30.3%,较去年同期下降了26.4pp;业务收入累计完成1713亿元,同比增26.7%,较去年同期下降了16.7pp。

与此同时快递单票收入下降空间见底,行业规模效应达到极限,此前规模效应带动单票成本逐年下降,到2016年仅下降5%,2017年初至今仅下降2.8%。单票成本已接近底部,成为红海行业,对阿里体系的订单争夺加剧。

电商件占比约七成,网购规模增长仍是快递行业增长的主要驱动力。2014年底我国快递业务规模达139.6亿件,收入总额2045亿元,其中电商件占比70%。而当前电商交易额增速逐渐放缓,网购规模和快递业收入增速的剪刀差出现。从2013年起网购增速下滑至30%左右,而快递行业近几年保持了40+% CAGR,直到2017Q1两者增速趋近。一方面反应“小额多单”成为趋势,另一方面体现电商快递行业的竞争更加激烈。

快递市场构成和主要企业业务规模对比:

● 商务件快递:主要由顺丰(含部分电商件)和EMS完成,日均件量分别为700万件和400万件;

● 电商件快递:通达系为主导,日均件量都在700万件以上,其中中通、圆通业务体量最大,均超过1200万件,申通、韵达、百世接近1000万件;京东、天天等二线快递日均件量约350-450万件;快捷、宅急送、全峰等三四线快递日均件量在100万件左右及以下。

竞争格局来看,主要快递企业市场份额占比超7成,竞争加剧使行业集中度再次回升。2013年以来是快递行业野蛮生长期,小型企业不断进入,除中通外,其他四家上市快递企业业务量增速均低于行业增速,直接导致五大快递企业市场份额的下滑,行业集中度指数也呈现下滑趋势。但随着价格战的持续、同时快递行业的规模效应已趋于极限,2017年年初以来行业集中度再次回升。快递服务行业集中度指数CR8从17年1月的历史最低点回升至77.7。预计未来快递行业的整合速度加快,几大巨头在这一阶段以高于行业平均水平的增速快速收割市场份额。

4、物流仓储市场:高标仓储物流稀缺,租金稳步上涨基础

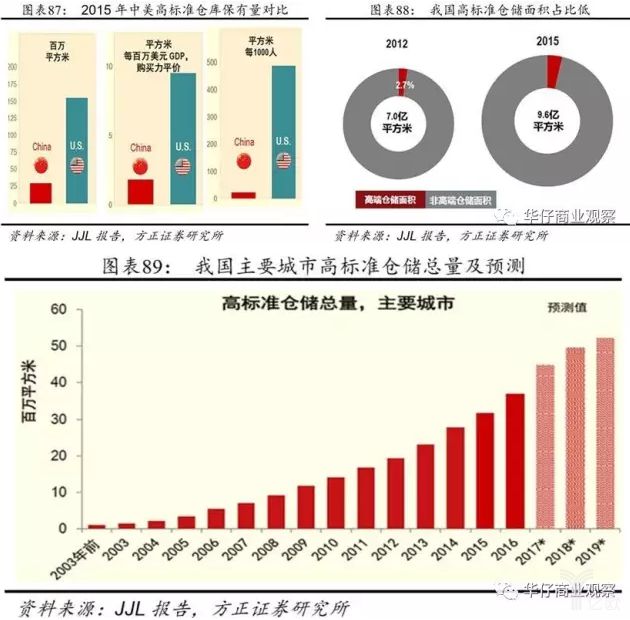

中国物流仓储资源和美国仍有较大落差,主要因高标准仓储总量、人均保有量仍处在较低水平。2015年中国高标准仓储面积约为3000万平方米,而美国为中国的5-6倍,中国每千人高端仓储面积保有量不到20平方米,而美国接近500平方米。高标准仓库在仓库总量占比低是主要原因,截止2015年全国仓储总面积9.6亿平方米中高端仓储占比不到5%,未来低标仓库的升级需求巨大。预计2019年现代仓储总量将达到5200万平方米,三年预期复合增速超过20%。

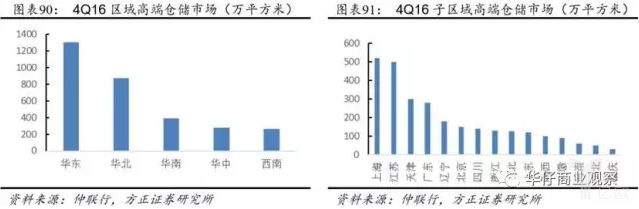

分区域来看,4Q16全国2850万平方米高端仓库市场中,华东区面积总量1300万占比最大,华北区次之为870万平方米。上海和江苏在省级子市场中体量最大。

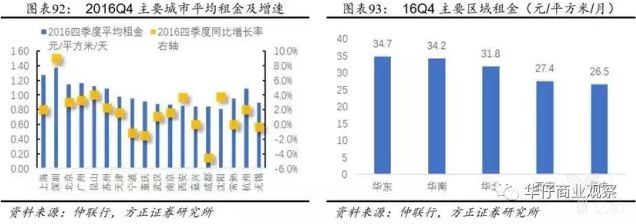

2016全国高标库市场平均租金为32.7元/平方米/月,一线城市及华东租金最高,上海、北京平均租金分别为41.1/39.7元/平方米/月,华东区为34.7元/平方米/月;华中区平均租金最低为26.5元/平方米/月。未来一线城市、华东地区的仓储用地租金具备稳步上涨基础,零售电商企业自有仓储物业将有有利于抵御租金上行。

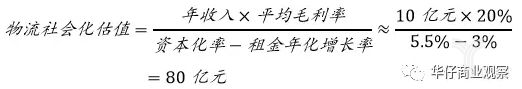

由此估计,苏宁社会化仓库面积约240万方,按照当前全国仓库平均租金计算,预计2019年产生物流收入约10亿元。按照NOI估值方案,以行业平均毛利率20%,资本化率5.5%对物流部分估值:

若不考虑租金上涨:当前物流仓库租金产生的增量估值约40亿。

如果考虑未来租金变化趋势:苏宁物流资产在一线城市、江浙沪较为集中,根据仲量联行数据,一线城市未来租金用地稀缺,长期来看租金仍在温和上行。保守估计租金每年以3%水平上证,则苏宁物流社会化的租金收入带来增量估值为80亿元。

2016年苏宁物流事业部整体收入约为30亿元,其中对外服务占比10%,租金收入在其中占比约一半,另一半来自仓库运营收入,包括收发货、配送管理、仓库管理等。苏宁物流未来社会化部分的保守估值在160亿以上。