一个将风险较高的科技股与风险较低的公用事业股票进行比较的指标,让人们想到了18年前互联网泡沫破裂前的情景。

美国四大科技股Facebook、亚马逊、Netflix和Alphabet

美国四大科技股Facebook、亚马逊、Netflix和Alphabet

据外媒报道,一个将风险较高的科技股与风险较低的公用事业股票进行比较的指标,让人们想到了18年前互联网泡沫破裂前的情景。

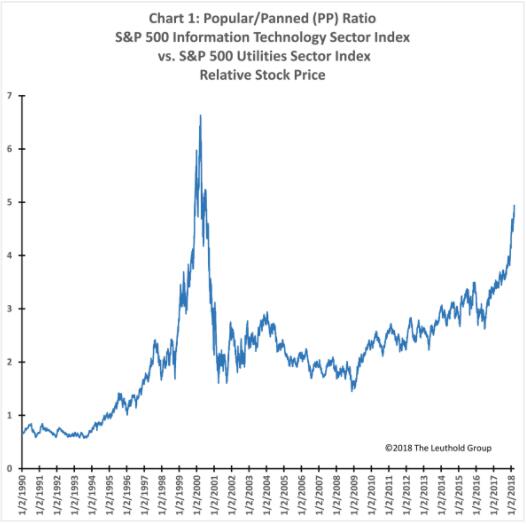

最近,两大板块的性价比差距迅速扩大,虽然不如互联网泡沫期间大,但已经相当接近后者。利用一个被称为“欢迎/批评比”(以下简称“PP比”)的指标,Leuthold Group首席投资策略师吉姆·保尔森(Jim Paulsen)发现美国长达9年的牛市出现越来越强烈的危险信号。

保尔森在向客户发表的投资报告中称,“虽然量级还不够大,但这轮牛市中PP比的特征与1990年代期间惊人地相似。1990年代末期对互联网股票的痴迷,目前被对FANG股票的青睐取而代之。”FANG指Facebook、亚马逊、Netflix和谷歌母公司Alphabet。

在这轮牛市早期的数年,两大板块表现差距一直没有什么变化,但自2016年以来,差距开始扩大,最近数月差距扩大速度加快。

科技板块和公用事业板块PP比的变化

科技板块和公用事业板块PP比的变化

保尔森说,“虽然这并不意味着股市会崩盘——像互联网泡沫破裂之后那样——但它提醒我们,这轮牛市的特征已经发生了变化。”

今年以来,公用事业股累计下跌了约5.5%,而科技股则是市场上表现最好的板块,累计上涨了近7%。但是,在当地时间星期一的股市大跌中,科技股成为表现最差的板块。午后,科技股平均跌幅达到2%。

保尔森表示,在崩盘前,PP比会继续增长,但“涨幅不会太大,时间不会太长了”。

虽然一向乐观,但由于担忧通货膨胀和经济过热,今年以来保尔森对市场要谨慎得多。他在报告中写道,“去年企业、消费者和投资者信心高涨,谨慎被抛之脑后。更冒险的投资行为加大了股市崩盘的几率。”他写道,“随着PP比增长,投资风险越来越集中,股市成为熊市的风险也越来越大。”