本次交易完成后,光线传媒将不再持有新丽传媒的股份。同时也意味着,腾讯将代替光线传媒,成为新丽传媒的第二大股东。

没有永远的朋友,只有永远的利益,这句话在国内电影市场尤其适用。

3 月 11 日晚间,光线传媒发布公告称,已于 3 月 10 日与林芝腾讯科技有限公司签署《股份转让协议》,以 33.17 亿元的对价将持有的新丽传媒 27.64% 股份出售给林芝腾讯。

同时,光线传媒与新丽传媒也签署了一份合作协议,双方同意结成战略合作伙伴关系,利用各自优势资源共同开发电影、电视剧项目。

本次交易完成后,光线传媒将不再持有新丽传媒的股份。同时也意味着,腾讯将代替光线传媒,成为新丽传媒的第二大股东。

公告信息,经初步测算,光线传媒将获得的投资收益约为 22.66 亿元(未扣除所得税)。此外,公司与新丽传媒签署合作协议,双方同意结成战略合作伙伴关系,利用各自优势资源共同开发电影、电视剧项目。

此外,光线传媒指出,光线与林芝腾讯无关联关系,本次交易不构成关联交易,亦不构成《上市公司重大资产重组管理办法》规定的重大资产重组行为。

之所以特别强调这点,是因为过去光线和新丽传媒就吃过这个亏。在此之前,新丽传媒已经先后两次提交及终止 IPO 申请。2012 年,新丽传媒申请 IPO,2014 年 1 月主动申请终止;2015 年 11 月再次提交 IPO 申请,2017 年 5 月申请终止。除了现金流有瑕疵,以及存在股权代持以外,和第二大股东光线存在同业竞争关系,以及大量的关联交易也是一个重要的原因。

根据《国际金融报》的报道,2015 年,新丽传媒投资的《夏洛特烦恼》与光线传媒的《港囧》相遇国庆档,同为喜剧片,竞争不可避免。在招股书中,新丽传媒在提及行业内竞争对手时,也明确提到了二股东光线传媒。

在关联交易方面,新丽传媒此前与光线传媒存在大量的关联交易,但近年来明显减少。其招股书显示,2012 年和 2013 年,新丽传媒与光线传媒之间的交易金额分别为 5914 万元、88.27 万元,2014 年和 2015 年则没有交易金额。

在新丽传媒谋求上市之前,光线传媒与新丽传媒及其股东王子文签订股权转让协议,以自有资金 8.29 亿元受让了王子文持有的新丽传媒 27.64% 股权,成为新丽传媒的第二大股东。

当时双方非常看好此次合作的前景,光线传媒董事长表示:“我们买的是未来,从来不买它的过去,过去只是提供了参考。”

但光线的持股,也对新丽传媒的 IPO 产生了负面影响。作为国内影视公司的巨头,光线与新丽传媒存在同业竞争与关联交易,与此同时,由于占股比例较大,其对新丽传媒存在较大的影响力,未来在发生商业竞争时可能会对新丽传媒产生影响。

此次光线的退出,算是成功“避嫌”,这对于新丽传媒坎坷的 IPO 之路来说是一个好消息--2017年6月20日,新丽传媒第三次向中国证监会提交了招股说明书,目前证监会尚没有披露进一步进展。

另外,除了撇清关系,光线可能还有更深层次的考虑。在“甩掉”了做内容的新丽以后,光线(和腾讯)能有更多的资本弹药去打另外一场硬仗:和阿里“淘票票”的票务市场之战。

去年 9 月 21 日,猫眼电影正式牵手娱票儿,成立了“猫眼微影”,双方背后的大股东分别是光线和腾讯。在票务市场,光线和腾讯算是站到了同一阵营,他们共同的敌人,就是靠砸钱补贴,拿下了越来越高份额的阿里淘票票。

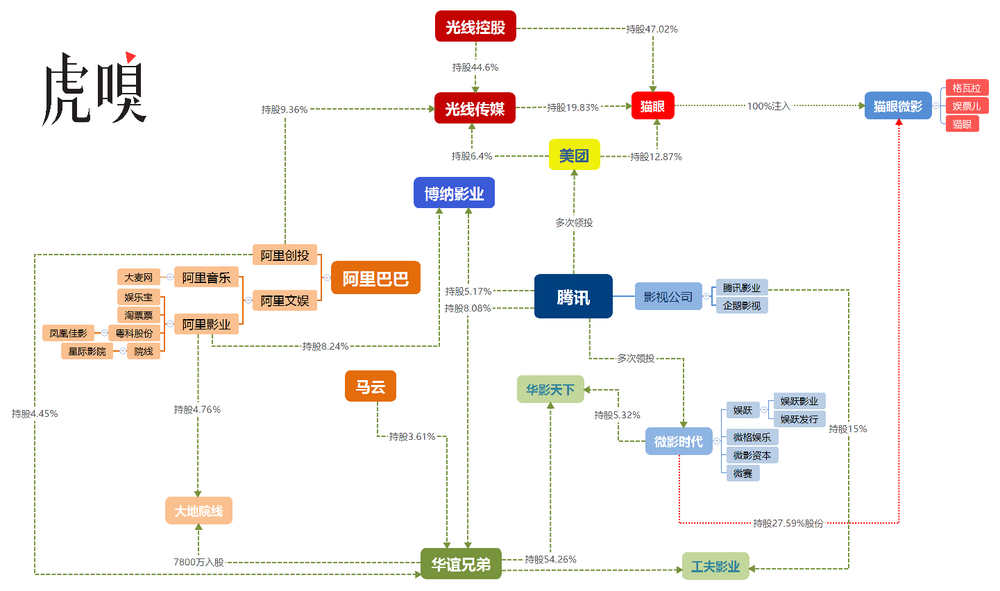

猫眼与娱票儿合并后, 腾讯、阿里的电影产业部分布局及与传统影视公司的资本关系

比达咨询数据显示,去年第三季度电影票务平台出票额市场份额方面,猫眼微影以 37.8% 占据第一;淘票票位居第二,市场份额为 30.4%;但在覆盖率上,淘票票领先于猫眼电影,同领域用户覆盖率分别为 45.7% 和 45.2%,目前二者依然没有高下之分。

在票务市场很难做出差异化竞争的情况下,补贴是最有利的武器,谁能扛得住无底洞般的烧钱,谁就有更大的几率赢下这场硬仗。去年,光线的猫眼和腾讯娱票儿靠着合并重回市场第一,自然也需要更多的资本来保住自己第一的位置。

今年春节档的火爆,说明国内电影市场依然是一片大好。收购与合并,站队与竞争。腾讯和阿里的文娱大战,依然还在继续。